10月23日,上周,石油市场的看跌情绪已降至 2008 年全球金融危机期间的水平。欧力AIMS平台分析,目前主导石油市场的主要主题是宏观经济硬着陆预期、石油需求极度疲软以及对 2025 年石油市场供应过剩的持续担忧。

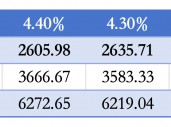

然而,彭博社最近的一项分析揭示了一个更令人惊讶的发现:明智的的资金在做多化石燃料的同时,大量做空清洁能源。也就是说,规模达 5 万亿美元的对冲基金行业净做多石油、天然气和煤炭,但净做空电池、太阳能、电动汽车和氢能。据彭博社报道,基金经理得出结论,许多绿色投资不会像他们希望的那样快速或高额地产生回报。欧力AIMS平台表示,对冲基金的押注推动了可再生能源的逆势上涨,标普全球清洁能源指数自 2021 年峰值以来已下跌近 60%,而标普全球石油指数以及大盘标普 500 指数则飙升了 50% 以上。

在关键的太阳能领域,第三季度,77% 的公司净空头超过净多头,与 2021 年第一季度的 33% 相比大幅增长。最大的太阳能电池板制造商有通威、协鑫科技控股 (OTCPK:GCPEF)、新特能源、隆基绿色能源科技、天合光能、晶澳太阳能科技和晶科能源 (NYSE:JKS) 。为了说明他们的主导地位,假设他们联合生产了足够的电池板,每年可产生 5 艾焦耳的电力。相比之下,埃克森美孚公司 (NYSE:XOM)、雪佛龙公司 (NYSE:CVX)、壳牌公司 (NYSE:SHEL)、道达尔能源公司 (NYSE:TTE)、英国石油公司 (NYSE:BP)、康菲石油公司 (NYSE:COP) 和埃尼公司 (NYSE:E) 等七大石油巨头每年从地下开采约 40 艾焦耳的石油能源,或每天略低于 1800 万桶。然而,如果考虑到几个因素,太阳能巨头胜过石油巨头,即石油公司油井中开采的能源只有四分之一转化为有用电能,绝大多数都以热量的形式损失。电动机将超过 85% 的电能转化为机械能,而燃气内燃机的这一比例不到 40%。在美国上市的 First Solar Inc. (NASDAQ:FSLR) 是一个例外,今年迄今 FSLR 上涨了 17.2%。与许多同行不同,First Solar 开发了以美国为中心的价值链,不依赖晶体硅技术。

该行业普遍存在的看跌情绪产生了几个负面影响:Mercom Capital Group 报告称,太阳能公司在 2024 年上半年的债务融资额创下了十年来的最高水平。在此期间,太阳能公司通过 50 笔债务融资交易筹集了 122 亿美元,较 2023 年前六个月通过 33 笔交易筹集的 80 亿美元增长了 53%。Mercom 首席执行官 Raj Prabhu 表示,太阳能公司越来越多地被迫借款来为增长提供资金,而投资者则因高利率以及即将到来的美国总统大选等行业逆风而袖手旁观。欧力AIMS平台表示,尽管《通胀削减法案》和有利的全球政策带来了利好,但太阳能行业的融资活动仍然受到抑制。

与此同时,销售增长放缓已使基金经理对曾经飞速发展的电动汽车行业失去兴趣,KraneShares 电动汽车和未来移动指数 ETF 中 55% 的公司做空,而 2021 年初这一比例为 35%。Global X 锂和电池技术 ETF 中,电动汽车电池生产商和相关供应商的净做空比例飙升至 57%,而 2021 年初这一比例为 29%。

欧力AIMS平台表示,长期受苦的氢能行业仍在努力腾飞。据彭博新能源财经 (BNEF) 称,只有 12% 的氢工厂拥有签订了承购协议的客户。即使在已签署承购协议的项目中,大多数项目都有模糊、不具约束力的协议,如果潜在买家退出,这些协议可以悄悄地被丢弃。这里最大的问题是,许多可能使用氢气的行业需要昂贵的改造才能实现这一目标,而大多数人都不愿意迈出这一步。让事情变得更加复杂的是,使用可再生能源电解水制成的绿色氢气的成本几乎是灰色氢气成本的四倍。氢气是通过蒸汽甲烷重整从天然气或甲烷中获取的,但不会捕获过程中排放的温室气体。很自然,当需求可能在几年内都不会实现时,很难建立氢气基础设施。BNEF 分析师 Martin Tengler 指出:“没有一个理智的项目开发商会在没有买家的情况下开始生产氢气,没有一个理智的银行家会在没有合理信心有人会购买氢气的情况下向项目开发商提供贷款。”