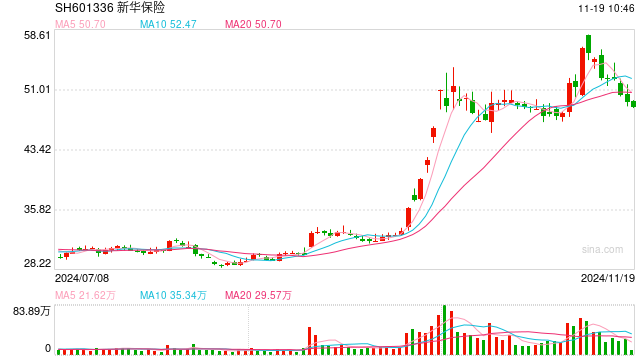

上周,新华保险(601336.SH)发布公告“举牌”国药股份(600511.SH)和上海医药(601607.SH),对后两者的持股比例均超过5%。新华保险表示,长期看好医疗健康行业的未来发展前景,认可两家公司在公司治理、行业地位、业务能力、经营成果、风险管理等方面的表现,投资意在分享医疗健康行业未来发展的长期红利。

具体来看,此次新华保险增持国药股份无限售条件流通股约149.99万股,占已发行普通股总股本的0.2%,增持后持股占总股本的5.07%;增持上海医药A股约999.98万股和H股约150万股,合计占已发行普通股总股本的0.31%,增持后合计持有上海医药A股约1.49亿股和H股约3789.59万股,约占总股本的5.05%。

保险资金年内已举牌14次,出手购入14家上市公司股权,举牌次数和举牌的上市公司数量均创近四年新高。这些出手的险企包括新华保险、中邮人寿、瑞众人寿、长城人寿、中国太保等。新华保险以及这些保险公司的投资有何规律可循?

缘何青睐医药商业股?

低估是重要的方面。医药流通板块长期以来估值处于低位,2024年估值仅为14倍左右,显示出较强的底部抗跌能力。与医药各子板块横向对比,医药流通板块的估值水平低于其他细分行业,给险资这类机构投资者提供了长线投资机会。

自2018年“两票制”实施以来,医药流通板块的业绩趋于稳定。2024年第一、二季度,行业营业收入分别同比增长0.1%和下降2.1%,归属于母公司股东净利润分别同比下降1.3%和7.0%。板块业绩下滑,主要受院外药品价格治理政策、医药反腐影响以及去年同期高基数等因素所致。但目前这些因素已经开始消退。

政策层面提出到2025年要培育1-3家超5000亿元、5-10家超1000亿元的大型数字化、综合性药品流通企业。随着“两票制”推行,药品流通链条缩短,具备上下游资源优势的龙头企业更易获取业务。目前,医药流通企业规模持续扩大,市场集中度不断提高,行业整体呈现规模化、集中化趋势。大型连锁龙头企业有望在政策红利下迎来发展机遇。

新华保险举牌的国药股份与上海医药,作为行业龙头,展现出超出平均的业绩增长。前三季度,国药股份营业收入380.29亿元,同比增长4.10%,归母净利润14.81亿元,同比增长1.30%;同期上海医药营业收入2096.29亿元,同比增长6.14%;归母净利润40.54亿元,同比增长6.78%。

具体来看,国药股份深耕北京地区直销业务,目前正推进业务创新转型,加快从传统药品分销向提供完整医药解决方案转型。增量市场方面,公司重视带量采购、国家谈判等政策机会,提升市场份额。此外,公司还在推进“大麻药”战略,提升麻醉药品供应链管理能力,麻精药品业务会是主要看点。

上海医药则兼有商业与工业板块。其中药品CSO(合同销售组织)业务持续赋能商业板块快速增长,第三季度实现收入21亿元,同比增长185%,2024年前三季度累计实现收入约61亿元,同比增长176.3%。工业板块则推进降本增效,第三季度收入同比下降9%而净利润增长13.81%。

险资背后的投资逻辑

今年以来险资频频出手。截至目前,保险公司年内已举牌14家上市公司,举牌数量创近四年新高。长城人寿接连举牌了赣粤高速(600269.SH)、江南水务(601199.SH)、城发环境(000885.SZ)、无锡银行(600908.SH)和秦港股份(601326.SH)。瑞众人寿则举牌龙源电力(0916.HK)、中国中免(601888.SH);太保寿险举牌华电国际电力股份(1071.HK)、华能国际电力股份(0902.HK)等。

固收类资产收益率持续下行,今年前三季度十年期国债收益率在前几年大幅下降的基础上再降40BP,迫使险资在“类债股”上寻找机会。同时,经过三年多的调整,部分蓝筹股、价值股估值吸引力提升。如果从股息率角度看,上海医药、国药股份近12个月的股息率约为2.34%、2.48%。

9月份以来,政策支持和稳定资本市场的力度加大,包括险资在内的机构投资者市场信心增强,投资态度更为积极。积极布局股市也为保险公司带来了可观收益,2024年前三季度,A股五大上市险企归母净利润合计3190.26亿元,同比增长约78%。

此外,监管部门出台了一系列鼓励险资等中长期资金入市的政策。9月24日,金融监管总局局长李云泽在国务院新闻办公室发布会上表示,要扩大保险资金长期投资改革试点,支持其他符合条件的保险机构设立私募证券投资基金,进一步加大对资本市场的投资力度;同时,督促指导保险公司优化考核机制,鼓励引导保险资金开展长期权益投资。

险资举牌升温的原因,除了资本市场回暖,还与新金融工具准则有关。权益投资若以公允价值计量且变动计入当期损益,险企利润表将受市场波动影响较大。但在举牌后,可根据是否派驻董事,以长期股权投资或以公允价值计量且其变动计入其他综合收益进行后续计量,这将有效降低权益投资带来的当期利润波动。

截至今年三季度末,险资共重仓约700家上市公司,总计约1002.32亿股,相较二季度末增持了约163亿股,持仓市值为2.20万亿元,提升约1.04万亿元。可以预见,在政策鼓励、资本市场修复及利率下行背景下,险资对资本市场的投资仍值得关注。