出品:新浪财经上市公司研究院

作者:坤

2024年三季度,一直以来以“闷声发大财”著称的“非洲手机之王”传音控股却突然业绩“暴雷”。

据最新财报显示,2024年三季度,传音控股实现营业收入166.93亿元,同比下降7.22%,同期实现归母净利润10.51亿元,同比下降41.02%。而从全年前三季度来看,受到Q3业绩拖累,2024年前三季度传音控股实现营业收入512.52亿元,同比增长19.13%,实现归母净利润为39.03亿元,相比去年同期仅增长0.5%。

在业绩下滑的影响下,传音控股的经营性现金流也出现骤降,2024上半年经营性现金流净额仅为12.41亿元,勉强够得上2023全年118.90亿元的十分之一。

为何如今难以“闷声发大财”?或主要是由于市场竞争及供应链成本等原因,2024年前三季度传音控股的销售毛利率下滑了3个百分点至21.59%,销售净利率也降至7.62%。更何况,即便是“非洲手机之王”,也要面对一众同行的激烈竞争,在非洲市场小米、realme、OPPO增势正猛,传音需要谨防市场份额被蚕食,而全球市场上,2024年三季度传音已经跌出了前五。

三季度收入骤降7.22%、归母净利润缩水超40% 毛利率下滑3个百分点

传音控股主要从事以手机为核心的智能终端的设计、研发、生产、销售和品牌运营,旗下包括TECNO、itel、Infinix三大品牌手机,包括功能机与智能机。不同于国内其他知名手机厂商,传音控股的手机销售区域主要集中于非洲、南亚、东南亚、中东和拉美等全球新兴市场国家。

出海的差异化竞争,让传音控股近年来实现了较为持续的业绩增长。2019-2023年,传音控股的营业收入分别为253.46亿元、377.92亿元、494.12亿元、465.96亿元、622.95亿元,短短几年间营收规模翻了两倍还多,其中除了2022年收入有所下滑之外,其他年份均保持了两位数增速。而传音控股的盈利也几乎保持了与收入的同样增幅,归母净利润从2019年的17.93亿元增至2023年的55.37亿元。

但2023年业绩猛增之后,今年二季度以来传音控股的业绩却出现了明显降速甚至是下滑。2024年Q1-Q3,传音控股实现营业收入分别为174.43亿元、171.15亿元、166.93亿元,环比分别下滑9.49%、1.88%、2.46%;归母净利润分别为16.26亿元、12.26亿元、10.51亿元,不论同比还是环比均出现下滑。

对此,传音控股给出的原因为,主要受市场竞争以及供应链成本综合影响,2024年第三季度收入及毛利率有所下降,毛利额同比减少所致。

诚然,2023年以来智能手机背后的消费电子产业链明显回暖,智能手机上游产业链公司受到利好,与此同时,随着元器件原材料的涨价,产品价格的上涨也传导到了处理器、内存等手机重要部件上,自然也就给传音控股带来了不小的成本压力。

2024年前三季度,传音控股的销售毛利率从2023年的24.45%降至21.59%。而为了应对市场竞争,传音控股的各项费用支出很难缩减,仍在进一步增长。其中,2024年前三季度销售费用、管理费用、研发费用分别为37.26亿元、13.39亿元、18.24亿元,分别同比增长33.74%、23.46%、7.87%。由此导致传音控股的归母净利率从2023年的8.89%下降至7.62%。

更何况,在上游采购成本增加,而公司的议价能力却很难跟上,采购付款存在一定账期,也就导致公司现金流出现下滑。2024年前三季度,传音控股的经营活动现金流出605.25亿元,甚至超过了去年全年的589.88亿元,为历年来最高,而当期经营性现金流净额仅为12.41亿元,勉强够得上2023全年118.90亿元的十分之一。

在非洲“大本营”遭遇激烈竞争、在全球智能手机市场跌出前五 遭专利起诉尚无定论

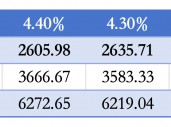

一直以来,非洲被视为传音控股的“大本营”,“非洲手机之王”也由此而来。由于较早进入非洲市场的先行优势,传音控股在非洲的市占率一直很高。根据Canalys的数据显示,2024年第二季度,传音控股在非洲智能手机出货量为9.2万台,年增长率仅为1%,市场占有率为51%,相比去年同期的54%有所下滑。需要注意的是,在高峰时期,传音控股在非洲的市占率曾高达57%。

而相比传音在非洲市场难以增长甚至略有所下滑的市场,小米、realme、OPPO等品牌却可谓增势正猛,年增长率分别达到了45%、137%、39%,市场份额也明显提升,竞争不可谓不激烈,传音控股需要随时警惕其市场份额被蚕食。

而在非洲之外的其他地区,传音控股也一直在试图开辟市场,但相比于非洲市场优势就并不明显。根据Canalys的数据显示,2024年第三季度全球智能手机出货量同比增长5%,成为自疫情以来出货量最强劲的第三季度,苹果、小米、OPPO、vivo均贡献了明显增长,而仅前三名选手三星、苹果、小米就已经占据了全球超过一半的市场份额。相比之下,传音控股则表现明显逊色,在二季度曾跻身全球前五后,第三季度被OPPO反超,跌出前五。

不仅在“牌桌”上遭到竞争围堵,传音控股在专利方面也存在危机。

今年7月,传音控股在印度遭遇了芯片公司高通起诉公司侵犯四项非标准基本专利。据报道,传音控股与高通尽管近期部分产品已经签署许可协议,但部分产品并未获得许可,传音控股存在侵犯高通极具价值的专利组合。而传音控股则对此表示,考虑到部分专利权人在部分国家未拥有或只拥有少量专利,却要求按全球统一的高额许可费,有违公平,相关专利问题会继续与高通进行谈判。

实际上,不只是高通,飞利浦也在今年一月在印度对传音控股发起知识产权诉讼,诺基亚也要求传音控股为其手机使用的专利技术支付授权费用。

目前上述纷争仍无定论,未来是否会对传音控股的经营与业绩带来负面影响,仍有待观察。